SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Выручка Русала может увеличиться на 41% - Велес Капитал

- 15 марта 2022, 11:58

- |

16 марта Русал представит финансовые результаты за 2-е полугодие 2021 г.

ИК «Велес Капитал»

Мы ожидаем, что компания нарастит выручку на 41% г/г, до 6 400 млн долл., благодаря значительному росту цен реализации алюминия. EBITDA увеличится в 2,5 раза, до 1 623 млн долл., рентабельность составит 24,8%. В то же время мы ожидаем снижение свободного денежного потока в 2 раза г/г, до 211 млн долл., в результате наращивания запасов и CAPEX.Данилов Василий

ИК «Велес Капитал»

- комментировать

- Комментарии ( 0 )

Новости рынков |Учитывая текущую напряженность Детский мир может отложить выплату дивидендов - Альфа-Банк

- 14 марта 2022, 16:31

- |

«Детский мир» завтра, 15 марта, представит финансовые результаты за 4 квартал 2021 года по МСФО.

Мы ожидаем, что EBITDA снизится на 17% г/г в 4К при снижении рентабельности на 3,2 п. п. г/г под влиянием инвестиций в цены и роста логистических расходов, отчасти компенсированных благоприятным продуктовым миксом.

В результате мы ожидаем, что EBITDA составит 18,6 млрд руб. в 2021 г. (+15% г/г при неизменной рентабельности г/г на уровне 11,3%). Вглядываясь в перспективу 2022 г., мы считаем, что компания может столкнуться с отрицательной переоценкой кредиторской задолженности, так как примерно 70% продуктового микса компании импортируется. В то же время конкурентная среда на рынке может смягчиться как в офлайн, так и в онлайн сегментах, как мы считаем.

Как уже сообщалось, выручка за 4К21 выросла на 6% г/г до 47,3 млрд руб., замедлившись с +14,0% г/г в 3К21. В результате выручка за 2021 г. выросла на 15% г/г до 164,3 млрд руб.

По нашей оценке, 4К21 EBITDA составит 4,5 млрд руб. (-21% г/г) при рентабельности EBITDA на уровне 9,4%, что на 3,2 п. п. ниже г/г, главным образом, на фоне инвестиций в цены и роста логистических расходов, отчасти нейтрализованных благоприятным продуктовым миксом. В результаты мы ожидаем, что 2021 EBITDA вырастет на 15% г/г до 18,6 млрд руб. при рентабельности 11,3%, неизменной г/г.

( Читать дальше )

Мы ожидаем, что EBITDA снизится на 17% г/г в 4К при снижении рентабельности на 3,2 п. п. г/г под влиянием инвестиций в цены и роста логистических расходов, отчасти компенсированных благоприятным продуктовым миксом.

В результате мы ожидаем, что EBITDA составит 18,6 млрд руб. в 2021 г. (+15% г/г при неизменной рентабельности г/г на уровне 11,3%). Вглядываясь в перспективу 2022 г., мы считаем, что компания может столкнуться с отрицательной переоценкой кредиторской задолженности, так как примерно 70% продуктового микса компании импортируется. В то же время конкурентная среда на рынке может смягчиться как в офлайн, так и в онлайн сегментах, как мы считаем.

Как уже сообщалось, выручка за 4К21 выросла на 6% г/г до 47,3 млрд руб., замедлившись с +14,0% г/г в 3К21. В результате выручка за 2021 г. выросла на 15% г/г до 164,3 млрд руб.

По нашей оценке, 4К21 EBITDA составит 4,5 млрд руб. (-21% г/г) при рентабельности EBITDA на уровне 9,4%, что на 3,2 п. п. ниже г/г, главным образом, на фоне инвестиций в цены и роста логистических расходов, отчасти нейтрализованных благоприятным продуктовым миксом. В результаты мы ожидаем, что 2021 EBITDA вырастет на 15% г/г до 18,6 млрд руб. при рентабельности 11,3%, неизменной г/г.

( Читать дальше )

Новости рынков |Татнефть отчитается во вторник, 15 марта. Чистая прибыль компании может составить 55 млрд рублей - Синара

- 14 марта 2022, 11:48

- |

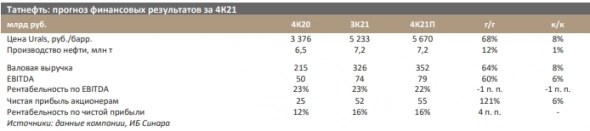

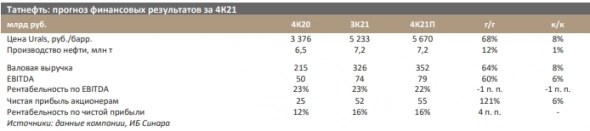

Татнефть запланировала на 15 марта публикацию результатов за 4К21 по МСФО.

Отметим, что телеконференцию для их обсуждения компания в этот раз не проводит. Улучшение ценовой конъюнктуры на сырьевых рынках в 4К21 (нефть сорта Urals подорожала на 8% к/к в рублевом выражении) должно обеспечить рост выручки на 8% к/к до 352 млрд руб. Объем производства Татнефть увеличила только на 1% к/к (до 7,2 млн т), но объем переработки мог вырасти более значительно за счет ввода в эксплуатацию новых установок на НПЗ ТАНЕКО в 4К21. По статье EBITDA мы ожидаем умеренный рост (+6% к/к, 79 млрд руб.) ввиду предполагаемого увеличения покупки нефтяного сырья. Чистая прибыль акционерам Татнефти должна составить 55 млрд руб. (6% к/к).

Синара ИБ

Отметим, что телеконференцию для их обсуждения компания в этот раз не проводит. Улучшение ценовой конъюнктуры на сырьевых рынках в 4К21 (нефть сорта Urals подорожала на 8% к/к в рублевом выражении) должно обеспечить рост выручки на 8% к/к до 352 млрд руб. Объем производства Татнефть увеличила только на 1% к/к (до 7,2 млн т), но объем переработки мог вырасти более значительно за счет ввода в эксплуатацию новых установок на НПЗ ТАНЕКО в 4К21. По статье EBITDA мы ожидаем умеренный рост (+6% к/к, 79 млрд руб.) ввиду предполагаемого увеличения покупки нефтяного сырья. Чистая прибыль акционерам Татнефти должна составить 55 млрд руб. (6% к/к).

Мы ожидаем дивидендные выплаты за весь 2021 г. в объеме 50% чистой прибыли по МСФО или 43,1 руб. на акцию. Так как компания уже выплатила промежуточные дивиденды в размере 26,5 руб. на акцию, финальные дивиденды прогнозируются на уровне 16,6 руб. (что соответствует дивидендной доходности обыкновенных акций в 4,4% по цене закрытия 25 февраля).Бахтин Кирилл

Синара ИБ

Новости рынков |Акции Tinkoff могут опередить бумаги других банков, как только ситуация на рынке улучшится - Альфа-Банк

- 03 марта 2022, 16:30

- |

TCS завтра представит финансовые результаты за 4К21 по МСФО.

Согласно нашему прогнозу, банк продолжал демонстрировать сильную динамику прибыли в 4К при росте на 33% г/г и 37% ROAE, что должно привести к чистой прибыли за 2021 г. на уровне 62,3 млрд руб. (+41% г/г при 42% ROE). На наш взгляд, поддержку этому оказал продолжающийся рост базы клиентов как в кредитном, так и в некредитных бизнесах, тогда как сильное качество кредитов компенсировало рост инвестиций в привлечение новых клиентов.

Tinkoff имеет успешный опыт прохождения через кризисы, и банк хорошо позиционирован для прохождения и через этот кризис, на наш взгляд. Tinkoff имеет сильную финансовую позицию: 1) норматив CET1 (Н1.1) на 2 п. п. выше регуляторного минимума (включая буфер СЗФИ) и 2) отношение чистых кредитов к депозитам составляло 72% на 3К21, тогда как на денежные средства и ценные бумаги приходится 38% баланса. Гибкость бизнес-модели позволяет быстро корректировать активность по привлечению клиентов, своевременно ограничивая кредитный риск и сокращая расходы. Более того, не кредитные статьи уже генерируют 41% совокупной выручки группы, по нашей оценке.

«Альфа-Банк»

Согласно нашему прогнозу, банк продолжал демонстрировать сильную динамику прибыли в 4К при росте на 33% г/г и 37% ROAE, что должно привести к чистой прибыли за 2021 г. на уровне 62,3 млрд руб. (+41% г/г при 42% ROE). На наш взгляд, поддержку этому оказал продолжающийся рост базы клиентов как в кредитном, так и в некредитных бизнесах, тогда как сильное качество кредитов компенсировало рост инвестиций в привлечение новых клиентов.

Tinkoff имеет успешный опыт прохождения через кризисы, и банк хорошо позиционирован для прохождения и через этот кризис, на наш взгляд. Tinkoff имеет сильную финансовую позицию: 1) норматив CET1 (Н1.1) на 2 п. п. выше регуляторного минимума (включая буфер СЗФИ) и 2) отношение чистых кредитов к депозитам составляло 72% на 3К21, тогда как на денежные средства и ценные бумаги приходится 38% баланса. Гибкость бизнес-модели позволяет быстро корректировать активность по привлечению клиентов, своевременно ограничивая кредитный риск и сокращая расходы. Более того, не кредитные статьи уже генерируют 41% совокупной выручки группы, по нашей оценке.

Учитывая это, как и ограниченный санкционный риск, мы считаем, что акции TCS могут опередить бумаги других банков, как только ситуация на рынке улучшится.Кипнис Евгений

«Альфа-Банк»

Новости рынков |HeadHunter отчитается в пятницу, 4 марта и проведет телеконференцию - Атон

- 03 марта 2022, 11:21

- |

HeadHunter должен представить результаты за 4К21 года в пятницу 4 марта

Телеконференция состоится в пятницу 4 марта в 16:00 МСК / 13:00 по Лондону / 8:00 по восточному времени США. Телефоны для подключения: 810 800 2114 4011 (из России), 0800 279 6619 (из Великобритании), +1 877 870 9135 (из США). ID конференции: 8199651.

По нашим прогнозам, выручка достигнет 4.53 млрд руб. (+85% г/г) на фоне благоприятной макроэкономической ситуации и сильных фундаментальных показателей отрасли. EBITDA прогнозируется на уровне 2.35 млрд руб. при рентабельности 51.8% (+4.4 пп г/г, -8.6 пп кв/кв), чему способствовал быстрый рост выручки, несколько нивелированный ростом маркетинговых расходов, направленных на увеличение доли рынка, а также ростом расходов на персонал. Чистая прибыль ожидается на уровне 1.71 млрд руб. при рентабельности 37.8% (+3.0 пп г/г, -5.9 пп кв/кв).Атон

Телеконференция состоится в пятницу 4 марта в 16:00 МСК / 13:00 по Лондону / 8:00 по восточному времени США. Телефоны для подключения: 810 800 2114 4011 (из России), 0800 279 6619 (из Великобритании), +1 877 870 9135 (из США). ID конференции: 8199651.

Новости рынков |Четвертый квартал был удачным для МТС - Велес Капитал

- 02 марта 2022, 14:51

- |

МТС представит свои финансовые результаты за 4К 2021 г. в четверг 3 марта.

ИК «Велес Капитал»

Согласно нашим оценкам, рост выручки МТС по итогам квартала составил 7,4% г/г, включая увеличение выручки от сервисов связи на 6,5% г/г. На фоне роста базы пользователей конвергентных тарифов и увеличения взаимного проникновения группа решила объединить сервисы фиксированной и мобильной связи в единый отчетный сегмент. Также бизнес NVision в Чехии, который преимущественно занимается реализацией софта, был вынесен в отчетности за пределы подразделения Россия. Выручка от сервисов мобильной связи могла вырасти на 4,3% г/г, что примерно соответствует динамике прошлого квартала и, по большей части, вызвано увеличением тарифов. В сегменте фиксированной связи мы ожидаем рост около 19% г/г на фоне консолидации приобретенных ранее активов, таких как Зеленая Точка и МТТ. Органический рост внутри сегмента фиксированной связи, на наш взгляд, был ближе к 4-5% г/г.

( Читать дальше )

Мы полагаем, что это был достаточно удачный квартал для компании по итогам которого, рост выручки составил 7,4%, а OIBDA 6,6%. Как и ранее значительную часть роста должны были обеспечить бизнесы вне телеком-сервисов, вроде банка и розницы. На наш взгляд, группе удалось достичь поставленных на год целей, то есть увеличить выручку в 2021 г. на уровне 7-9% и OIBDA более чем на 6%. Вероятно, в ходе конференц-звонка по итогам года менеджмент МТС отдельно остановится на важных для компании темах, вроде дела ФАС, продажи башенного бизнеса, IPO МТС Банка и новой дивидендной политике.Михайлин Артем

ИК «Велес Капитал»

Согласно нашим оценкам, рост выручки МТС по итогам квартала составил 7,4% г/г, включая увеличение выручки от сервисов связи на 6,5% г/г. На фоне роста базы пользователей конвергентных тарифов и увеличения взаимного проникновения группа решила объединить сервисы фиксированной и мобильной связи в единый отчетный сегмент. Также бизнес NVision в Чехии, который преимущественно занимается реализацией софта, был вынесен в отчетности за пределы подразделения Россия. Выручка от сервисов мобильной связи могла вырасти на 4,3% г/г, что примерно соответствует динамике прошлого квартала и, по большей части, вызвано увеличением тарифов. В сегменте фиксированной связи мы ожидаем рост около 19% г/г на фоне консолидации приобретенных ранее активов, таких как Зеленая Точка и МТТ. Органический рост внутри сегмента фиксированной связи, на наш взгляд, был ближе к 4-5% г/г.

( Читать дальше )

Новости рынков |Ожидания высоких дивидендов могут поддержать акции Лукойла - Финам

- 02 марта 2022, 14:40

- |

«ЛУКОЙЛ» в четверг, 3 марта, представит финансовые результаты по МСФО за четвёртый квартал 2021 года. Мы ожидаем, что выручка нефтяника за год вырастет на 81,2% г/г до 2773 млрд руб., EBITDA – на 75,4% г/г до 402 млрд руб. Чистая прибыль акционеров может увеличиться в 7,9 раза г/г и достигнуть 234 млрд руб.

Ключевым показателем, за которым будут следить инвесторы, будет скорректированный свободный денежный поток, являющийся базой для выплаты дивидендов. Мы полагаем, что в четвёртом квартале FCF покажет отрицательную квартальную динамику за счёт сезонного увеличения уровня капитальных затрат. В результате расчётный размер итоговых дивидендов, по нашим оценкам, может составить 400-450 руб., что соответствует доходности 8,1-9,2%.

Существенная позитивная годовая динамика финансовых результатов, конечно, связана с ростом цен на нефть марки Urals на 75% г/г. Дополнительную поддержку окажет рост добычи углеводородов (без учёта проекта «Западная Курна-2») на 11,1% г/г, что связано с постепенным ослаблением сделки ОПЕК+ и увеличением объёма добычи газа. Небольшим сдерживающим фактором для годовой динамики является отмена льгот по добыче сверхвязкой нефти.

( Читать дальше )

Ключевым показателем, за которым будут следить инвесторы, будет скорректированный свободный денежный поток, являющийся базой для выплаты дивидендов. Мы полагаем, что в четвёртом квартале FCF покажет отрицательную квартальную динамику за счёт сезонного увеличения уровня капитальных затрат. В результате расчётный размер итоговых дивидендов, по нашим оценкам, может составить 400-450 руб., что соответствует доходности 8,1-9,2%.

Существенная позитивная годовая динамика финансовых результатов, конечно, связана с ростом цен на нефть марки Urals на 75% г/г. Дополнительную поддержку окажет рост добычи углеводородов (без учёта проекта «Западная Курна-2») на 11,1% г/г, что связано с постепенным ослаблением сделки ОПЕК+ и увеличением объёма добычи газа. Небольшим сдерживающим фактором для годовой динамики является отмена льгот по добыче сверхвязкой нефти.

( Читать дальше )

Новости рынков |Рост выручки VK замедлится на фоне более высокой базы сравнения, особенно в сегменте социальных сетей - Велес Капитал

- 02 марта 2022, 13:41

- |

Холдинг VK представит свои финансовые результаты за 4К 2021 г. в четверг 3 марта.

Мы ожидаем, что рост выручки замедлился относительно предыдущих кварталов до 13,7% г/г на фоне более высокой базы сравнения, особенно в сегменте социальных сетей. Одновременно рентабельность EBITDA улучшилась как г/г так и кв/кв благодаря позитивной динамике показателя во всех основных сегментах бизнеса. По нашим расчетам, компания достигла поставленных на прошлый год целей, а именно обеспечила рост выручки до 124-127 млрд руб. и немного улучшила рентабельность EBITDA г/г. CEO VK Владимир Кириенко, как недавно было анонсировано, попал в санкционные списки. По заявлению представителей холдинга, это не должно повлиять на деятельность или финансовые результаты группы. Менеджмент может подробнее рассказать об эффектах, связанных с санкциями и ростом геополитической напряженности в ходе предстоящего релиза отчетности и звонка с инвесторами.

Согласно нашим расчетам, выручка VK по итогам квартала увеличилась на 13,7% г/г. На фоне более высокой базы сравнения мы ожидаем замедления темпов роста в сегменте социальных сетей до 13,4% г/г против 20% в 3К. Выручка социальной сети ВКонтакте могла увеличится на 23% г/г при дальнейшем росте рынка интернет-рекламы и расширении монетизации. Доходы от IVAS, как мы полагаем, росли средним однозначным темпом близким к показателю 3К. После рекордной за последнее время рентабельности EBITDA сегмента социальных сетей в 3К на уровне 49% мы ожидаем стабилизации показателя в пределах 44%-45%.

( Читать дальше )

Мы ожидаем, что рост выручки замедлился относительно предыдущих кварталов до 13,7% г/г на фоне более высокой базы сравнения, особенно в сегменте социальных сетей. Одновременно рентабельность EBITDA улучшилась как г/г так и кв/кв благодаря позитивной динамике показателя во всех основных сегментах бизнеса. По нашим расчетам, компания достигла поставленных на прошлый год целей, а именно обеспечила рост выручки до 124-127 млрд руб. и немного улучшила рентабельность EBITDA г/г. CEO VK Владимир Кириенко, как недавно было анонсировано, попал в санкционные списки. По заявлению представителей холдинга, это не должно повлиять на деятельность или финансовые результаты группы. Менеджмент может подробнее рассказать об эффектах, связанных с санкциями и ростом геополитической напряженности в ходе предстоящего релиза отчетности и звонка с инвесторами.

Согласно нашим расчетам, выручка VK по итогам квартала увеличилась на 13,7% г/г. На фоне более высокой базы сравнения мы ожидаем замедления темпов роста в сегменте социальных сетей до 13,4% г/г против 20% в 3К. Выручка социальной сети ВКонтакте могла увеличится на 23% г/г при дальнейшем росте рынка интернет-рекламы и расширении монетизации. Доходы от IVAS, как мы полагаем, росли средним однозначным темпом близким к показателю 3К. После рекордной за последнее время рентабельности EBITDA сегмента социальных сетей в 3К на уровне 49% мы ожидаем стабилизации показателя в пределах 44%-45%.

( Читать дальше )

Новости рынков |Результаты VK за 4 квартал, скорее всего, продемонстрируют улучшение рентабельности по EBITDA - Синара

- 02 марта 2022, 13:07

- |

VK завтра опубликует финансовые результаты за 4К21.

Ожидаем, что в сравнении с довольно слабым 4К20 компания сообщит о солидном росте выручки и улучшении рентабельности. В частности, наша оценка роста совокупной сегментной выручки — на 15% г/г до 37,9 млрд руб., а увеличения EBITDA — на 54% г/г до 11,2 млрд руб. Рентабельность по EBITDA должна в результате вырасти на 7,4 п. п. до 29,5%. Ожидаем, что рост выручки от онлайн рекламы замедлится относительно предыдущего квартала, но останется на хорошем уровне — прогнозируем 22%-ное увеличение г/г до 15,6 млрд руб. Прогнозируем, что выручка от MMO-игр останется на том же уровне в годовом выражении, 9,9 млрд, а доходы от пользовательских платежей за социальные сервисы (IVAS) прибавят 4,0% г/г до 5,1 млрд руб. В отношении расходов отметим, что операционные издержки VK (без учета амортизации) должны вырасти на 4% г/г до 26,7 млрд, включая расходы на персонал в размере 8,9 млрд руб.

( Читать дальше )

Ожидаем, что в сравнении с довольно слабым 4К20 компания сообщит о солидном росте выручки и улучшении рентабельности. В частности, наша оценка роста совокупной сегментной выручки — на 15% г/г до 37,9 млрд руб., а увеличения EBITDA — на 54% г/г до 11,2 млрд руб. Рентабельность по EBITDA должна в результате вырасти на 7,4 п. п. до 29,5%. Ожидаем, что рост выручки от онлайн рекламы замедлится относительно предыдущего квартала, но останется на хорошем уровне — прогнозируем 22%-ное увеличение г/г до 15,6 млрд руб. Прогнозируем, что выручка от MMO-игр останется на том же уровне в годовом выражении, 9,9 млрд, а доходы от пользовательских платежей за социальные сервисы (IVAS) прибавят 4,0% г/г до 5,1 млрд руб. В отношении расходов отметим, что операционные издержки VK (без учета амортизации) должны вырасти на 4% г/г до 26,7 млрд, включая расходы на персонал в размере 8,9 млрд руб.

Финансовые результаты VK за 4К21 — первая отчетность компании после прошлогодних изменений в структуре акционеров и менеджменте. Таким образом, могут оказаться интересными указания менеджмента на изменения стратегии. Компания — один из крупнейших игроков в мире российского онлайна, стремительное развитие сегментов рынка должно положительно сказаться на деятельности VK. Рентабельность при этом, скорее всего, останется под давлением в связи с инвестициями в новые бизнеснаправления.Белов Константин

( Читать дальше )

Новости рынков |Мосбиржа: результаты 4К21 должны отразить возросшую волатильность - Синара

- 02 марта 2022, 12:29

- |

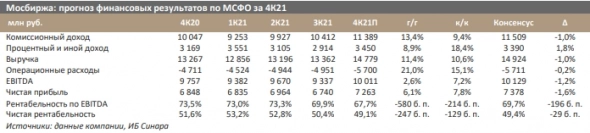

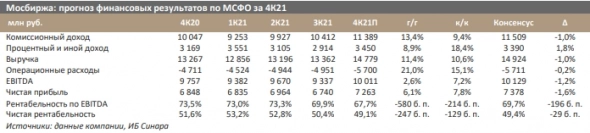

4 марта Мосбиржа отчитается о результатах по МСФО за 2021 г. и 4К21 и проведет телеконференцию с менеджментом.

Ожидаем очень существенной чистой прибыли, 7,3 млрд руб., на фоне исторически высокого комиссионного дохода (11,4 млрд руб.) и увеличившегося до 3,45 млрд руб. процентного дохода в результате повышения процентных ставок.

Синара ИБ

Ожидаем очень существенной чистой прибыли, 7,3 млрд руб., на фоне исторически высокого комиссионного дохода (11,4 млрд руб.) и увеличившегося до 3,45 млрд руб. процентного дохода в результате повышения процентных ставок.

Высокие комиссии должны отразить растущую волатильность. При этом операционные издержки должны также увеличиться — на 21% г/г. Ключевые вопросы — о первых оценках влияния санкций и мерах реагирования.Найдёнова Ольга

Синара ИБ

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс